マンチェスター大学でICT4Dを学んできた知人(Takano氏)の修士論文を、この年末年始に読ませて頂きました。いやー、英語の長文を読むのは久しぶりだったのですが、非常に面白かったので苦なく読むことが出来ました。その論文はモバイルバンキングについてのものであり、とても示唆に富んでいると感じたので、内容について以下ポイントをご紹介したいと思います。

ケニアのM-PESAによってモバイルバンキングが注目を浴びたのは、ご存知の方も多いと思います。実際、ケニアで2007年3月にサファリコムがM-PESAサービスを開始してから、グングンと普及していき、2010年には利用者は1千万人を突破し、人口の40%が利用していることに。さらに、2012年にはケニアのGDPの約15%にあたる金額が同サービス上でやりとりされているといった統計もある。そして、M-PESAで火がついたモバイルバンキングサービスは、他の国へも波及し現在は世界で140を超えるサービスが存在する。なかでも特にアフリカ諸国への波及効果は大きく、世界のモバイルバンキングサービスの約半数がアフリカ諸国を対象としたものである。

モバイルバンキングによって、これまで金融サービスを利用することが出来なかった貧困層(銀行口座を開くために必要な身分証明書がなかったり、口座を保有するためにかかる費用が払えなかったり、そもそも銀行が近くになかったり…といった人々)も送金や貯金といったサービスを簡単に利用することが可能になった。送金により海外や都市部の親類から支援を受けられることで、身内の不幸などで急にお金が必要になったときに高利貸しに金を借りたりしなくて良くなったなどといった直接的なメリットに加え、送金履歴が定期的収入の証明になり、そこから小額融資を受けられるようになるなど、そのメリットは大きい。

と、ここまでの話を聞いていると、アフリカにおいて携帯電話の普及率が劇的に伸びている背景なども考慮すると、「いいね!」を押したくなる感じ。ケニア以外のアフリカ諸国でもモバイルバンキングが普及して、貧困層の生活向上につながるのだろうと思われる。しかし!「そんなに楽観的じゃないんじゃない?」というのが論文の問題提起。いわゆる「モバイルバンキング神話」に疑問を投げかけている。

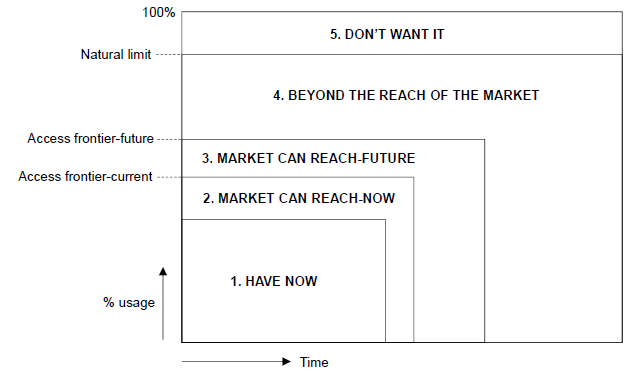

そして、モバイルバンキング普及の成否要因を分析するためのフレームワークをとして、Access Frontier Model(Porteous 2005)とDiffusion of Innovation Theory(DOI)(Rogers 1983)をミックスしたフレームワークを提案している。

Source: Adapted from Porteous (2005) by Takano (2012)

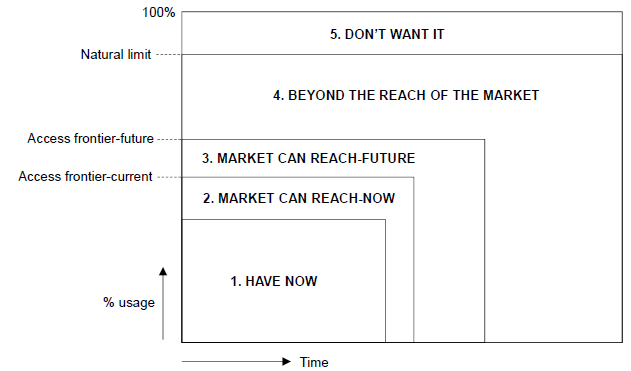

Explanation of m-banking influential factors

Source: Brown et. al. (2003)

まず最初の「Access frontier model」が意味するのは、MARKET CAN REARCHというエリアが上に広がって行けばいくほど、サービスが普及しているということ。一方、下の表「Explanation of m-banking influential factors」ってのは、モバイルバンキングサービス普及の成否に影響する主な要因を9つに整理したもの。この2つをミックスした以下のフレームワークを論文では提案されており、これにはとても感心・共感出来るものがあります。

Source: Developed from Porteous (2005) and Brown et al. (2003) by Takano (2012)

そもそも携帯電話の普及度合いがある程度進んでいないとビジネスとしてのモバイルバンキングは成功しないという要因は誰でもすぐ見当がつくもの。ただ、Complexity、Risk、Self-efficiencyといった要因に関しては、現金の送付や銀行へ行って依頼する送金でなく、「携帯電話で送金するという仕組みそのもの」を理解出来るか(信用できるか)に関連しており、その理解力は教育レベルや以前に金融サービスを利用した経験があるかによるとこが大きい。提供されるサービス種類や料金形態についても同じことが言えるだろう。M-PESAでは送金受取人は代理店(キヨスクのような小さい商店)で現金を受け取るが、代理店にたまたま現金がなかった場合に、M-PESAというサービスそのものやサファリコムが苦情の対象になったり、信頼度が落ちるということはなく、あくまでも準備が悪い代理店への苦情に留まるらしい。こいうったブランド力・信用力をどう普及出来るかといった点もサービス普及の要因といえる(Facilitating conditionの観点)。また、ユーザ(貧困層)がどういった金融サービスを必要としているのかといったニーズを把握し、ニーズにあったサービス展開が必要である(Compatibirityの観点)。例えば、送金サービスに特化して開始したM-PESAに対して、南アフリカのモバイルバンキングサービス「Wizzit」は銀行が提供するように幅広いサービスメニューを用意したものの、貧困層はそんな幅広いサービスを欲していない(利用するほど貯金がない)という現実との乖離があった(→ビジネスとして上手くいってない)という調査結果もある。

このように見て行くと、単純にモバイルバンキングサービスが開始されれば、これまで銀行口座を開けずに金融サービスにアクセス不可能だった貧困層も金融サービスが利用可能になり、且つ、携帯電話会社も儲かるといったBOPビジネスの成功事例が築ける・・・といった「モバイルバンキング神話」は簡単には実現しえないことがわかる。実際、ケニアのM-PESA以外にモバイルバンキングが大成功しているという事例はあまり聞かないし(ロールモデルがないという指摘もある)、モバイルバンキングを対象した調査の多くが、携帯電話会社や支援した援助機関関係者が調査に参加していることから十分な証拠や検証なしのまま、その効果を肯定的に結論付けているという指摘もある(Duncombe and Boateng 2009)。

以上、紹介させて頂いた論文では、モバイルバンキングというと、ついつい携帯電話というテクノロジーに注目してしまうが、そもそもモバイルバンキングは金融サービスというビジネスであるのだから、金融サービスとして成功するのか否か、そしてその成否の要因は?といった観点からも分析・検証が重要であるということを示唆している。「ICTはあくまでもツール」という視点は常に意識しておかねばと、改めて感じました。

最後に、論文の内容をブログに掲載することに快諾頂いたTakanoさん、どうもありがとうございました。非常に興味深い内容を共有して貰えて感謝しています。

【Reference】

Brown, I., Cajee, Z., Davies, D. & Stroebel, S. (2003) ‘ Cell phone banking: predictors of adoption in South Africa – an exploratory study ‘, International Journal of Information Management, vol. 23, no. 5, pp. 381 – 394.

Duncombe, R & Boateng, R (2009) ‘ Mobile Phones and Financial Services in Developing Countries: a review of concepts, methods, issues, evidence and future research directions ‘, Third World Quarterly, vol. 30, no. 7, pp. 1237 – 1258.

Porteous, D. (2005) ‘ The Access Frontier as an Approach and a Tool for Making Markets Work for the Poor ‘, DFID Policy Division [Online].

Rogers, E. (1983) Diffusion of Innovations, Free Press, New York.

Takano, M. (2012) The potential of mobile banking to expand access to financial services for the unbanked in Africa: Case study in Malawi, A dissertation submitted to the University of Manchester for the degree of MSc in ICTs for Development.

コメント

[自分も加担している方でなんですが、確かに「モバイルバンキング神話」は気をつけないとICTバブルの時のようにICTと開発の発展にとってネガティブに影響しかねませんね。前にケニヤのM-ペサの発展と比べたタンザニアや南アフリカでのモバイルマネーの停滞について調べた論文を読んだことがあります。うろ覚えなのですが、その論文の中では一つの要因として既存の社会習慣や新しい物についての「attitude」の違いについて書いてあったような気がします。

自分はよく「appropriate technologies」や「appropriate services」という言葉を使うのですが、こちらも「卵が先か鶏が先か」の議論になることが多々あります。

なんにしろモバイル決済はまだまだ伸びしろがあると思われます。ケニヤのモデルが「panacea」であるとは思いませんが、ICTと開発の分野にとっても大きなインパクトをもたらす可能性があると思われますので注視していくことは重要だと思います。

あっちゃんさん、明けましておめでとうございます。さっそく、今年一番のコメントありがとうございます。

自分も加担しているグループに属しているのですが(笑)、最近、そうじゃない方々(これまでICT4Dにはそれほど関心がなかった層)も、M-PESAなどが新聞をはじめとするメディアで取り上げられて来た事もあり、ICTの開発における可能性をポジティブに見始めている潮流を感じます。それだけに、Takanoさんが論文で示唆している点は、注意しなけいけないポイントとして抑えておきたいと感じました。

>Takanoさん

Facebookでも早速コメントを貰いました。やっぱり関心の高いテーマだと思いますし、論文の内容も非常にイケテルと改めて思いました。ぜひ、コメントにて補足などして貰えるとありがたいです。よろしく!

tomonaritさん、論文の紹介ありがとうございます。あっちゃんさんからも、早速のコメントありがとうございます。

なんか、ずいぶんと詳しく内容を噛み砕いてもらって恐縮です。

私も肯定か否定かで言えばモバイルバンキング(以下、m-banking)肯定派でその可能性には多いに期待しています!!

まあ、ただ学術論文なので、その辺りはちょっと批判的なcritical viewの体裁となっていますが。

本当にケニアのM-PESAが桁外れに成功している割りには、他の地域では今ひとつ。

それでも、アフリカ各国で1つどころか、平均2つ以上のサービスが、最貧国も含めてあらゆる地域で立ち上がっている、というブームはすごいことだと思います。

ただ、m-banking神話と表現してもらった「世界中で金融サービスへのアクセスがない27億人のうち10億人以上が携帯電話なら持っている!」みたいな触れ込みに対して、本当に貧困層にどれ位リーチしている/する可能性があるのか?という疑問が出発点となっています。

tomonaritさんが「金融サービスというビジネスとして捉える視点」と解釈してくださいましたが、あまり「ビジネス」というワードは意識せずに貧困層への「マーケットのリーチ」という視点で考えていました。m-bankingサービス単体を見るのではなく、m-banking サービスを金融サービスの一手段とし位置づけることで、貧困層へのリーチについて考えるというのが1つの提案です。その考えるための視点として、評価軸をいくつか持ってきています。まだこの軸の精度は甘いのですが、1つの切り口、着眼点のとっかかりとしては面白いかなというところです。

もう少し硬い言い方をすれば、m-banking単独での普及を見るよりも、m-bankingを金融サービスのマーケットの中に位置づけ、既存の銀行口座や送金サービスなどの代替または補完手段となるイノベーションとして、どれだけ貧困層へのマーケットを広げることができるかという見方をするためにAccess frontier modelを適用しています。

このようなm-bankingの位置づけがこの論文のオリジナリティの1つだと思っています。後は、m-bankingというイノベーションがドライバーとしてプラスに働く(=貧困層へリーチできない制約を和らげる)現象を理解する(即ち、その可能性を探る)ために、その国・地域における制約がどんなものかを把握した上で、9つの評価軸から分析しようという枠組み(これがフレームワークと呼ばれるものと私は理解しています)を提案していることが、この論文の肝です。もちろん、この9つの評価軸が完璧なものではなく、むしろ不完全なものではありますが、1つの分析枠組みを提示するという提案になっています。

この分析枠組み(=フレームワーク)を基に、アフリカでも最貧国の1つであり、私の縁のあったマラウイをケーススタディとして取り上げました。ケーススタディの内容は割愛しますが、結論としては、m-bankingによって実現される地方での代理店ネットワークの充実化やサービス提供コストの削減によって貧困層の金融サービスアクセスへの物理的制約や経済的制約を軽減させる可能性がある程度は見込めるが、マラウイにおける現時点での携帯電話の普及率の低さ(25%程度)等を考慮すると、m-bankingによる貧困層への直接的な金融サービスアクセス向上の可能性は非常に限定的であるとしています。今後の明るい材料としては、マラウイでも全国民に国民IDカードを発行しようという取り組みがスタートしたことや、世界一使用料が高いと言われる2社寡占のマラウイ携帯電話市場に第3、第4の事業者参入が近く実現する予定なので、これによって料金低下、普及率向上につながるかもしれないという期待感があるものの、この2つの実現、効果が出るのも数年かかりそうだし、m-banking の貧困層へのリーチはまだまだ先だなあという印象です。

以上、長くなりましたが、m-bankingは途上国で広く普及している携帯電話ネットワークのプラットフォーム/インフラに乗っかる新しいサービスの先駆者であり、あっちゃんさんも言われるように、今後の動向を注視していきたいテーマです。もしも、興味のある方がいらっしゃれば、論文のシェアはしますので問い合わせ下さい。

Takanoさん

執筆者としてのコメントありがとうございます!ホントにこれから注意しなくてはならない視点を共有頂きありがとうございます。今後、モバイルバンキング関連で何かあれば、ご相談させて下さいね!

コメントされている皆さんのような知見もなく、関係者ではないのですが、個人的に興味のあるテーマなので、コメントさせて頂きます。

モバイルバンキングに大きな可能性を感じていて、近年のサービスの多様化、高度化に胸を躍らせていたので、この論文の指摘は非常に興味深いです。

確かに非常に便利ですが、

1.仰るようにユーザーに利便性を説明できていない、

2.サービスの発想自体はいいが実際に機能していない、

3.そもそも大衆には必要ない、

など、いくつか要因があるのかなーと思いました。

ケニアの田舎に住んでいたのですが、私はM-PESAを多用していましたが、周りで皆が皆使っているかというとそんなこともなかったです。離れた場所との送金を必要としていなければ需要はないですよね。。

私もお店での支払いというよりは、プリペイドの携帯に毎回カードを買って入金するのが面倒で、M-PESAに一定額を入れて、それを必要に応じてチャージに使うのがメインでした。(これが出来るのはキャッシュに余裕のある人だけなので多くの田舎に住むケニア人には必要ないと思います。)

また、2010年に住んでいた際に、モバイルマネー(M-PESA)がEquity Bankと連携して、銀行口座を持っていなくてもモバイルマネーで口座が作れるようになり金融サービスにアクセスできる事、既存の銀行口座をモバイルで操作できるようになる事として、M-KESHOが注目され、私も申請したのですが、申請後1週間で使えるようになると言われ、結局使えませんでした。

何度もナイロビや地元の窓口でリマインドして、半年かかっても結局口座が開設されず、機能していないなと思った記憶があります。

近年、モバイルインシュランスや日次の割賦払いなどが出てきているようですが、これらも実需があるのか?は分からないですし、

仮に潜在的な需要があったとして、それを消費者が認識しているかは別問題なのだなと思いました。

年末にナイジェリアでのモバイルマネーの普及率が極めて低いというニュースがありましたが、それが実情だとしたらもったいないです。。

(利用者が40万人で、銀行口座保有者の1%に過ぎない)

http://mobilemoneyafrica.com/details.php?post_id=938

逆に言えば、まだこの分野は過渡期であり、新規参入や下位のシェアのキャリアでも十分挽回可能なのかな?とも思いました!!

ずいぶんと遅いレスになってしまいましたが、いとうさん、貴重な体験談を踏まえたコメントを共有してもらってありがとうございます。記事やペーパーを読んでいるだけでは理解できないことや誤解してしまうことも多いので、実際の体験談や使用感、感想などの生の声は貴重な情報です!

ようやく時間ができたので、過去の記事と最近の動向を少しだけ調べてみました。

ナイジェリアの記事紹介もありがとうございます。アフリカ第1位である約1億6千万人の人口を抱え、携帯電話の契約者数もアフリカ第1位の約900万人という膨大な携帯電話市場であるにも関わらず、このm-bakingの普及率の低さは非常に残念ですね。詳細は追えてませんが、今後の市場拡大に期待したいところです。ケニアに次ぐM-bankingの市場が順調に(停滞せずに)成長を遂げている国としては、タンザニアやルワンダがよく話題に上がりますが、面白いところでは、ブルンジの記事もありました。ブルンジで5社ある通信事業者のうち、市場シェアの下位(11%)だったEconetが2010年5月にM-bankingサービスをいち早く導入して差別化を図り、市場シェアを伸ばしたというニュアンスの記事もありました。(この記事の要点はこのサービスが急成長したという点しか述べていませんが)

http://www.gsma.com/mobilefordevelopment/wp-content/uploads/2012/05/MMU_State_of_industry_AW_Latest.pdf

ただ、M-bankingのサービスが2つ以上存在する国は34カ国に上り、M-bankingのサービス導入だけで差別化が図れた時代は終わり、競争相手に遅れないためにM-bankingを導入し、かつM-bankingサービス同士の競争が一層増すというような記事もあります。

http://www.gsma.com/mobilefordevelopment/competing-in-the-mobile-money-space

ケニアSafaricomのM-KESHOについては、サービス開始当初は威勢も良かったのに、その後のUpdateがないのでどうしたかなぁと思っていましたが、やはりオペレーションは滞っていたのですね。World Bankのこんなレポートを見つけましたが、SafaricomとEquity Bankのパートンバーシップはあまり上手くいかず、コスト面でも難点があったと書かれています。(貯蓄の利率がインフレ率よりも低いために魅力的でない)

http://www.gsma.com/mobilefordevelopment/wp-content/uploads/2012/06/2012kenyasmobilerevolutionandthepromiseofmobilesavings.pdf

そして半年ぶりのSafaricomのページを確認してみたら、今度は

Commercial Bank of Africaと提携して”M-Shwari”という新しい貯蓄・融資サービスを2012年11月より開始したようです!

http://www.safaricom.co.ke/personal/m-pesa/m-shwari

基本サービスはM-KESHOと同じようですが、M-PESAのユーザであれば、面倒な手続きは一切なく、携帯から新しいメニューを選ぶだけで新規利用ができてしまう点や、M-EPSAとの口座転送の手数料無料などが売りのようです。

http://pesatalk.com/all-you-need-to-know-about-m-shwari/

例のごとく、滑り出しは上々だと宣伝していますし、実際のところは分かりませんが、いとうさんが苦労されたような「開設手続きが機能しなかった!」という問題は解消されている?!かもしれません。

http://www.nation.co.ke/business/news/Over-Sh50m-borrowed-from-M-Shwari/-/1006/1645280/-/uqmc60/-/index.html

ただ、マイクロファイナンス機関FauluがAirtelと提携して既に同じようなさービスを開設済みらしく、M-Shwariがcopyright侵害だ!と言って訴えられているようです。

http://www.nation.co.ke/News/-/1056/1643282/-/x91hi8z/-/index.html

M-PESAの産みの親であるFauluに訴えられているという点も皮肉ですが、色んな意味でケニア市場もまだまだ目が離せないですね。果たしてこの”M-Shwari”はイノベーティブなサービスとして受け入れられるのでしょうか?

http://www.gsma.com/mobilefordevelopment/m-shwari-mobile-money-savings-loans

http://tuwakenya.appspot.com/post_read/110/Mshwari%20Inside%20Out,%20Everything%20you%20need%20to%20know%7D

(関連リンクをたくさん貼り付けましたが、お時間と興味のある方以外はどうぞスルーして下さい。)

ありがとうございます!!ぜひ、リンクなど確認させて頂きます!!

ナイジェリアは、市場がでかいですが、アフリカではモバイルマネーの後進国(たしか2011年4月くらいから?)であり、今後5年間で爆発的に伸びる!というレポートも出ていたと思うので、仰るように期待ですね!!

M-Shwariは気になってました!!CBAになって、どう変わったのか?今後に期待ですねw

色々と勉強させてください!!

情報、ありがとうございます!!

いとうさん

コメントありがとう御座います。ケニアでの経験談はまさに理想と現実のギャップを表していますね。

おっしゃるように、逆に言えば、まだまだもっとイノベーティブなサービスが誕生する可能性もあるってことですね。やはりこの分野は面白い!

モバイルバンキングについては非常に多くの議論がありそうですね。ちょうどマンチェスター大学時代の同級生、Chris FosterがM-PASE成功の理由についての研究を実施しており、その結果についての投稿がマンチェスター大学Heeks教授が管理しているICT4Dブログに書かれていました。

http://ict4dblog.wordpress.com/2012/11/24/why-m-pesa-outperforms-other-developing-country-mobile-money-schemes/

そこでも政府の支援やニーズの有無、サービスの仲介業者の充実度など多岐にわたる要素が成否のFactorであるとの意見がありました。

興味深いのは、その投稿に対して元SafaricomのCEOであるMichael Joseph氏が「そんなんじゃない。成功の要因は気合いと根性!」的なコメントをしている点。やはり新しい事業を成功させた当事者としては、気合いと根性!が最も重要なFactorだったんだということでしょうか。それも真実だろうなぁ。

面白いですね!!気合と根性!!いやー、新しいことを周りができっこないみたいなことをパイオニアでやるには一番重要な要素かもしれないですね!!

導入が遅かったナイジェリアのモバイルマネーが劇的に伸びるってレポートがあるので、ナイジェリアがどうなるか?も含めて見ていきたいです!

http://mobilemoneyafrica.com/details.php?post_id=952

この成功要因のリンク、見てみます!!ありがとうございます!!

皆さん新年からレベル高い議論がされてますね。ここバングラデシュでも世界最大のNGOであるBRACが、B-Cashというモバイル送金サービスをやっています。

爆発的な普及とは行きませんが、一歩先を行ったスマートな送金手段といったイメージで宣伝してる印象です。

そしてICT4D留学とかも興味も持ち始めましたが、皆さんの議論には頭がついていけず、なかなか難しいなぁと再認識しました。

[…] ① 最初の点については、そもそも情報だけでは価値がなく、それを理解してアクションをとるからこそ価値(収穫量増加や利益増など)が生まれるわけなので、情報を理解したり活用したりする能力がないとダメということ。この場合は情報をどう活用するかの啓蒙活動的なことが必要になってくる。さらに、それが出来たとしてもアクションを起こせるだけのリソースもないといけない(例えば、害虫対処方法の情報をもらっても農薬を買うお金がないとか、市場価格情報を得ても価格が高まるまで農作物を保存しておける場所がないとか)。また、天候インデックス保険なんかについては、そのようなサービスの仕組みやメリットを理解する必要がある点もハードルである。モバイル・バンキングがケニア以外であまり成功しない理由の一つに「ユーザがそもそも金融サービスを理解していない」という点があげられるが、それと同様である。 […]

[…] なるほど、確かにその通りなのかもしれない。以前、このブログ「モバイルバンキング神話は本当?」のコメントで紹介したように、M-PESA成功の秘訣は何か?というICT4Dブログ(マンチェスター大学のHeeks教授他が運営しているブログです)の投稿で、ケニア政府の支援やニーズの有無、サービスの仲介業者の充実度など多岐にわたる要素が成否のFactorであるとの研究結果が発表されていたことに対して、Safaricomの元CEOであるMichael Joseph氏が「そんなんじゃない。成功の要因は気合いと根性!」的なコメントをしていたことを思い出す。 […]

[…] 先日、神戸情報大学院大学でのICTイノベーターコース紹介イベントにて、ICT4D成功事例の紹介する機会を頂きました。成功事例として何をとりあげるか悩んだ挙句、このブログでも何度か紹介しているケニアのM-PESAを取り上げることにしました。 […]

[…] 個人的には、なんでもかんでも「すごく良い!」という話には、要注意と思ってしまう。何事にも正と負の面があるってのが世の常でしょうよ…と。そんな性分なので、過去にも「携帯電話とアフリカ社会」とか「モバイルバンキング神話は本当?」といった記事をこのブログでも書いてきた。それでも、ここ最近の携帯電話の普及率と活用を見ると、やはりこの流れは肯定するしかないと感じる。そんな風に思った理由として、IMFのRegional Economic Outlook: Sub-Saharan Africaというレポートを紹介したい。 […]

[…] 一昔前は、P2Pレンディングとかソーシャル・ファイナンスといった用語でKivaに代表される個人がマイクロファイナンスへ出資出来るWebサイトが呼ばれていたけど、その後、ケニアのM-PESAをはじめモバイルバンキングとか最近はもっと広い範囲でICTを金融に活用する仕組みが普及してきたってことで、FinTechなんて用語が出て来たんだろうと思います。 […]